キャッシュフローって言葉を聞いたことがあると思いますが、こんな疑問はありませんか?

資金繰り表とはなにが違うん?

キャッシュフロー計算書の読み方がわからへん

キャッシュフロー計算書は作った方が良いの?

このあたりの疑問についてまとめていきたいと思います。

上場会社などでは作成が義務付けられているキャッシュフロー計算書。

我々が関与する中小企業では、作成が義務付けられていないため、会計事務所によっては全く作らないところも多いようです。

わたしも勤務していたときは全く作っていませんし笑

でも、いまは改めて良い資料だと思うので、お客様には作って説明するようにしています。

読み進めていただければあなたもキャッシュフロー計算書が作りたくなるはずです!

キャッシュフローとは

キャッシュフローとはお金の流れ、資金収支のことです。

それを計算したものをキャッシュフロー計算書といいます。

キャッシュフロー計算書では、会社の活動を3つに分けて、それぞれの活動ごとにお金の流れを表示するので、どこからお金が流れてきて(発生して)、どこへ流れていった(消費した)のかが確認できるんです。

平たく言うと、お金に色をつけて管理できる、読み取れるといった感じでしょうか。

キャッシュフロー計算書

キャッシュフロー計算書では会社の活動を3つに分けて表示するといいました。

具体的には、図のように営業、投資、財務の3区分ごとに資金収支を計算することになります。

なお、キャッシュフロー計算書の作成には、直説法と間接法がありますが、どちらによっても結果は同じなので、より手間のかからない間接法で作られることが多いです。

今回は細かな作成方法は省略しますが、下の図も間接法バージョンなので、これで話を進めていきたいと思います。

営業活動によるキャッシュフロー

まず、損益計算書の税金を払う前の利益である、税引前当期純利益から計算をスタートさせます。

そこに、実際にお金が出ていかない減価償却費を足し戻します。

あくまで資金収支の計算ですので、お金が出ていっているのか、いないのかの調整をするイメージです。

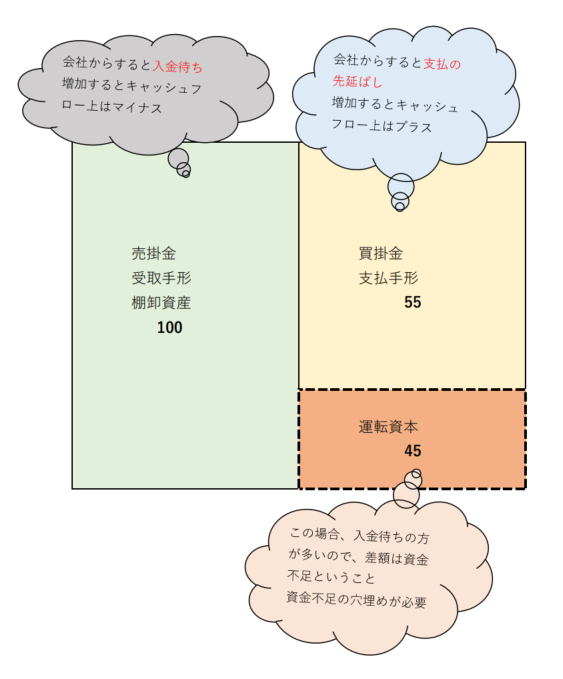

運転資本の増減とは、一般的には売掛債権と棚卸資産、仕入債務の増減です。

売掛債権や棚卸資産は入金を待っている状態なので、これが増えると、お金を貸している状態といえます。ということは、お金はマイナスになると考えます。

一方、仕入債務は支払いを待ってもらっているので、これが増えると、お金を借りている状態といえます。ということは、お金はプラスになると考えます。

ちょっとややこしい考え方ですよね、イメージ図であらわすとこんな感じになります。

また、法人税等の支払は、実際の支払額なので、今回の決算で支払う予定の金額ではありません。イメージ的には前回の決算のときに計算された法人税等や中間納付分がここに入ってきます。

この営業活動によるキャッシュフローで本業の資金収支がわかります。

見ていただくとわかるように、前提は利益がでていることが重要です。つぎに重要なのが減価償却費。お金が出ていかない経費なので、結果的に資金繰りを助けます。

また、運転資本の増減を確認すれば、回収と支払の条件がどれだけキャッシュフローに影響を与えているか認識できるので、条件の見直しを考える良いきっかけにもなります。

当然ですが、ここはプラスでないと厳しいです。

創業当初は事業基盤が整っていないこともあり、マイナスであっても気にしなくても良いですが、数年続くと、本業で資金の余剰を生み出せないということなので、いずれ資金は枯渇します。

ここのマイナスを補うのは、後述する投資活動によるキャッシュフローか財務活動によるキャッシュフローしかありません。

投資活動によるキャッシュフロー

投資活動によるキャッシュフローは、会社が将来のための種まきをどれだけしているかを確認できます。

具体的には、設備投資や株式、債券に関する投資もここに含まれます。

例えば本社、工場の建替えや新しい機械装置の購入、営業車両の購入が代表的なものです。

営業活動によるキャッシュフローは本業での資金収支でしたが、投資活動によるキャッシュフローは、将来の営業活動によるキャッシュフローを支える活動をどれだけしているかという会社の経営姿勢がわかります。

なので、一般的には投資活動によるキャッシュフローはマイナスになることが多く、マイナスであればあるほど会社が積極的に投資活動をしているということを意味します。

会社によって投資の意義は様々ですが、ここを疎かにしていると、いずれ営業活動によるキャッシュフローがマイナスに転落してくるはずです。

逆にここがプラスになっているとなにが起こっているかわかりますか?

会社にとって不要なもの、遊休資産を売却するといった無駄を排除して健全な企業体質への改善をおこなうなど、前向きなリストラであれば良いですが、営業活動によるキャッシュフローのマイナスを補填するために資産の売却をしている会社もあります。

そういった会社は保有資産の切り売りをして凌いでいる業績不振の会社とみられます。

創業当初は、営業活動によるキャッシュフローがマイナス、この投資活動によるキャッシュフローもマイナスという状態が多いでしょう。

営業収支が追いついておらず、投資が先行しているビジネスは、場合によっては大化けする可能性も秘めているといえますね。

フリーキャッシュフロー

実は、このフリーキャッシュフローというのは、キャッシュフロー計算書には出てきません。

お金の一つの考え方として記載しました。

営業活動で得たお金を、必要な投資にまわし、それでもなお、余剰の資金が生まれるということは、そのお金は会社がほんとうの意味で儲けた利益といえます。

なので、損益計算書の利益なんかより、ほんとうはここが一番大事です。

M&Aなんかで企業価値を計算したりしますが、重要視されるのはこのフリーキャッシュフローなんです。

ただし、その余剰のお金で、銀行借入の返済をしたり、株主へ配当したりする必要はあります。

財務活動によるキャッシュフロー

銀行からの借入や、株式や社債の発行によりどれだけ資金調達をしたのかを確認できます。

創業当初は唯一、ここだけがプラスになることが多いかもしれませんね。

また、マイナスが大きければ、積極的に債務を返済していると見ることができます。

資金繰り表とはなにが違うのか

同じようなものなので、どちらか一つ作っておけば大丈夫ですか?という質問を受けます。

しかし、わたしは、できれば両方作ってくださいとお伝えしています。

資金繰り表は、資金計画を立てるために作成しますが、会社全体で資金不足にならないように比較検討しながら計画します。そしてその資金繰り計画表は、事業年度が進むと実績に変わるので随時更新していきますよね。

その意味では、キャッシュフローについて流動的に予測と管理ができる資料といえます。

一方、キャッシュフロー計算書は事業年度での資金の増減なので、実績による一年間の資金繰り表の結果が確認できるという計算資料です。

資金繰り表は目先、このままいけばどうなるか、いつ資金調達しなければならないかを管理するため、キャッシュフロー計算書は、その事業年度は結果的にどうだったかを分析するためのものなので、目的がそれぞれ違います。

その意味で、どちらか一つでOKということではなく、両方あった方が良いと思います。

まとめ

キャッシュフロー計算書についてまとめました。

こんなこと言うと誤解を受けるかもしれませんが、お金を管理するという意味では、損益計算書の利益はまったくアテになりません。

損益計算書は基本的に発生主義によって収益と費用を積み重ねていった計算書類です。

発生主義とは簡単にいうと、お金の収入と支出関係なく、売上と経費が確定したという経済事実により計上します。

決算では利益がでたのに、手元にはお金が残っていないことがありますが、このためです。

なので、キャッシュフロー計算書を作らないと、実際、お金がどうなったのかが見えなくなってしまうんです。

どうですか?

キャッシュフロー計算書って大事ではないですか?